中央銀行が発行するデジタル通貨を「CBDC」と言います。近年は「『CBDC』を発行しようという機運が世界で高まって」(#1)います。これまでに「カンボジア、バハマ、東カリブ、ナイジェリアといった国々では、CBDCが正式に導入」(#1)されています。また、中国では「『デジタル人民元』の発行秒読み」(#1)段階のようです。

世界一の経済大国である米国の状況はというと、「米国連邦準備制度理事会(FRB)はこれから方針を決めていくという段階」(#1)です。

では、もしも米国でCBDCが本格的に導入されたらどうなるのかでしょう?VISAやMastercardといったクレジットカード会社は立ち行かなくなるかもしれません。カード会社の今後について、独断と偏見に基づいて考えてみました。

結論から言うと、これまでのビジネスモデルは成立しないでしょう。クレジットカード会社はCBDCのシステム管理を請け負うなど、別の方向性を模索することになるでしょう。

CBDCの動向も明確でない今、クレジットカード会社の株式を購入することは避けようと思います。

米国でクレジットカード決済が盛んな理由

日常生活における決済でも、米国内ではキャッシュレス決済がとても盛んです。わたしが留学していた頃は、クレジットカード決済が主流で、デビットカードが広がりつつありました。

そもそも、クレジットカード決済が盛んな理由は何でしょうか。それはズバリ・・・

古典的な決済手段よりリスクが低いから

です。

古典的な決済手段とは、ここでは次の二つをいいます

- 現金

- 個人用小切手

現金や小切手のリスクが高い理由

現金のリスクが高いと言っても、日本人にはピンときません。しかし、米国では$100以上の高額紙幣は偽札リスクが高すぎて日常の決済手段になりません。また、個人用小切手には不渡りのリスクがあります。

偽札や不渡り小切手をつかまされたら店舗は丸損となります。

つまり高リスクなわけです。

クレジットカード決済のリスクが低い理由

クレジットカード決済だとリスクが低い理由を説明します。

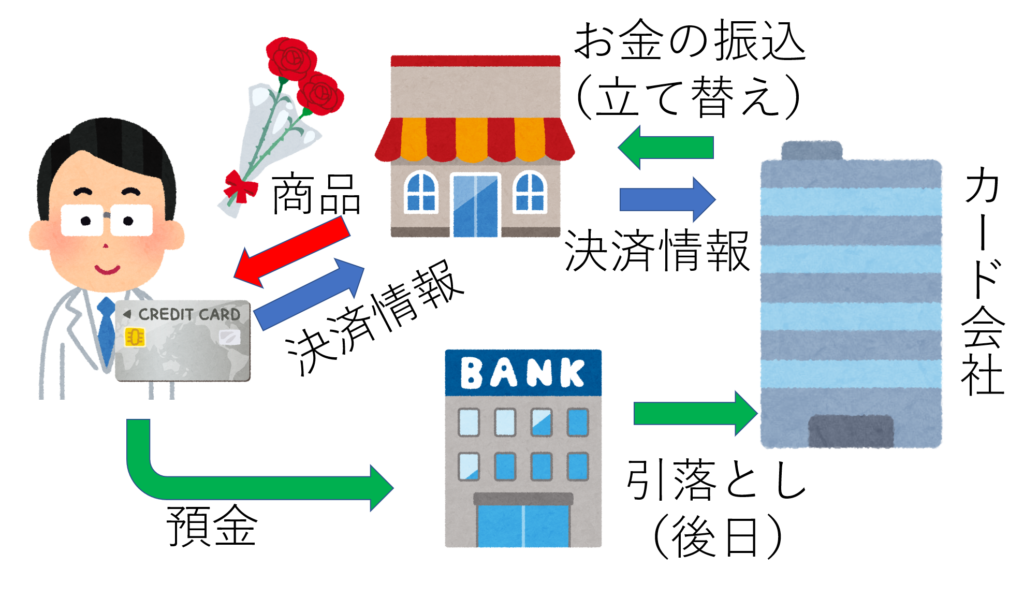

クレジットカード決済の場合、まずクレジットカード会社が加盟店へ支払い。その後、クレジットカード会社がカード利用者に費用を請求します。

つまり店舗側には支払いが保証されます。ただし、加盟店への支払いには数日のタイムラグがあります。また、加盟店はクレジットカード会社に手数料を支払う必要があります。

とにかく米国では紙幣や小切手の信用がなさすぎます。そのため上記のような欠点にもかかわらず、店舗側がクレジットカード決済を選ぶメリットがあるのです。

デビッドカードなどのキャッシュレス決済は、クレジットカードとは仕組みが異なります。しかし、店舗側が「とりっぱぐれ無い」というメリットは、クレジットカードと同じです。

CBDCの特徴

CBCDが実用化されたらどうなるのかを考える前に、まずCBCDの特徴を店舗視点で考えましょう。

CBCDの特徴

店舗側からみたCBDCのメリットは以下の2つです

- 即時に決済が完了する

- 利用料が無料

即時に決済が完了する

「CBDCは中央銀行が発行する『法定通貨』であり、受け渡しを行った瞬間に決済が完了するという「決済完了性」(ファイナリティー)という特性を備えて」(#1)います。

利用料が無料

CBDCは法定通貨として発行されるため、「銀行券と同様な公共財」(#1)であり、利用料は無料になります。

クレジットカード 対 CBDC

では、米国でCBCDが実用化されたらどうなるのでしょうか?

クレジットカードとCBDCについて、店舗側の視点で比較してみましょう

店舗から見たクレジットカードとCBDC

| クレジットカード | CBDC | |

| 支払 | 後日 | 即時 |

| 手数料 | 数% | 無料 |

こうしてCBDCと比較すると、クレジットカード決済のデメリットがまったく無くなることが分かります。

クレジットカード会社にとっては憂慮すべき事態と言えるでしょう。

クレジットカード会社に未来はあるのか?

米国でCBDCが導入された場合、VISA Inc.やMastercard Worldwideはどうなってしまうのでしょうか?

従来のビジネスモデルは成り立たない

CBDCが導入され、本格的に流通するようになれば、クレジットカード会社の従来のビジネスモデルはまったく通用しません。そのままでは倒産は避けられないでしょう。

しかし、生き残るチャンスはあると思います。

後払いのメリットに活路はある?

クレジットカードには、カード利用者側には後日支払いというメリットがあります。そのためクレジットカードにはある程度の需要はあります。

しかし、この特徴を前面に打ち出すことは”Buy Now Pay Later”いわゆるBNPL事業者と真っ向勝負を選ぶことでもあります。

しかもBNPLもクレジットカードも、加盟店が手数料を支払うシステムです。CBDCを前にしては店舗側のメリットが乏しいという問題はなくなりません。

決済システムの維持・管理に活路?

CBDCは中央銀行が発行する通貨ですが、その決済システムを誰かが維持・管理する必要があります。もちろん建前としては中央銀行が管理することになるでしょう。

しかし、全米レベルの決済システムを維持・管理する労力は膨大なものです。どこかに業務委託するのが現実的ではないでしょうか。

そして有力なクレジットカード会社や主要銀行などが分担してCBDCのシステムを管理するという形になれば、VISA Inc.やMastercard Worldwideも何とか生き残ることができるでしょう。

もし独占することがあれば、巨大利権獲得であり、大勝利です。しかし、さすがに独占は難しいでしょう。

当面は投資対象にはしない

わたしは以前VISA Inc.やMastercard Worldwideの株式を所有しようか考えたことがあります。当時は倒産しそうにない会社に思えたからです。

しかし、それから数年のうちにキャッシュレス決済自体が多様化しており、クレジットカード会社の競合相手は増えています。ましてCBDCの行方次第では致命傷を負いかねません。

それに、VISA Inc.やMastercard Worldwideの株式は、配当利回りでみると低い部類に入ります。CBDCの行方が分からない今、わざわざ購入するメリットは高くないと、わたしは思っています。

おまけ:ニセ金リスクは?

現金のデメリットには偽札リスクがありました。CBDCには偽札(ニセ金)リスクは無いのでしょうか?

結論から言うと、

もし米国でCBDCが導入されるならニセ金のリスクは十二分に低い

はずです。

というか、ニセ金リスクがあれば米国はCBDCを導入しないと考えます。理由を詳しく説明します。

ニセ電子米ドルは世界の危機

電子的な存在であるCBDCでニセ金が流通すれば大変なことになります。

物理的な存在である偽札なら、流通量に物理的な限界があります。マクロな視点では偽札の影響は限定的です。

しかし電子的なニセ金には物理的な制約がありません。天文学的な規模のニセ電子米ドルが流通すれば、電子米ドルの価値は限りなくゼロに近づきます。

それではアメリカ経済が成り立ちません。世界一の経済大国の混乱は、世界経済に極めて甚大な悪影響を及ぼすでしょう。

CBDC導入なら、十分な技術的裏付けがある筈

ですから、米国のFRBがCBDC導入に慎重なのは当然です。実際に2022年時点ではFRBはCBDCの発行計画を持っていません。

FRBがCBDCを導入するなら、電子的な欺瞞や攻撃に対して余程の堅牢制が確認できた後になると思います。

CBDCを導入する時に保険は必要

とはいえ、FRBがCBDCを導入する際には、金現物などの比率を上げておこうと思います。

もしかすると、天文学的なニセ電子米ドルが実際に流通するかもしれません。

この記事は独断と偏見に基づいています。この記事は特定の投資行動を推奨するものでもありません。利用目的としては「暇つぶし」「雑談のネタ」などをお勧めします。

<参考文献>

「加速する『中央銀行デジタル通貨』金融の新エコシステムが生まれる」(週刊エコノミスト 2022, 9/20・9/27合併号 p47-49)

コメント