コロナバブルが弾けそう。

積立投資はもう少し様子を見てからにしようかな?

あまり相場ばかり気にしていると、いつまで経っても積立投資ができないですよ。

相場に左右されず黙々と続けるのが積立てです。

でも、バブルが弾けたら損するじゃないですか?

では、実際どの程度の悪影響があるのか見てみましょう。

2021年になっても、ニューヨーク・ダウが史上最高値を更新したり株価は上昇傾向を続けましたが、4月以降は頭打ちとなっています。金利上昇傾向もあり、高値警戒感も出ているようです。それでは株価が高値の時は積立て投資を始めるべきではないのでしょうか?週刊ダイヤモンドに興味深い記事がありましたのでご紹介しつつ、自分の考えも述べたいと思います。

「ピーク時積立て開始」 VS 「下落後積立て開始」

春先の週刊ダイヤモンドに興味深い記事がありました。その中で、株価がピーク時の時に積立てはじめた場合と、数年待って積立て始めた場合の平均購入単価の比較を行っています。

その記事ではTOPIXに連動するインデックスファンドで毎月末に定額の積立投資を2020年12月まで続けた場合を紹介しています。積立て開始時期は「1989年末」やそれから3年後の「1992年末」です。

ちなみに「1989年末」はバブル経済のピークです。そして「1992年末」の株価水準は「1989年末」の半分以下です(#1)。

TradingView.comより提供いただいた画像を改変。

92年末積立て開始なら株価水準はピークの半値以下

では、実際に平均購入単価がどれほどの違うのか見てみましょう。

89年末から92年末までの間に株価は50%以上も下落しています。

バブル崩壊後から積立てが圧倒的に有利ですよ!

ふふふ、それはどうですかね?

平均購入単価の格差は20年後には僅か3%程

平均購入単価の差は2009年末時点で約3%、2019年末時点での差は2%以内になります(#1)

えーっ!差はたったそれだけですか?

「バブルピークの89年末」開始と、「92年末」開始での平均購入単価の格差について、時間とともにある程度は縮小することが予測できます。しかし、その差は驚くほど小さいです(#1)。89年末から経過した年数と、平均購入単価の差は以下のようになります。

| 平均購入単価の差 | |

| 10年後 | 5%以内 |

| 20年後 | 3%程度 |

| 30年後 | 2%以内 |

これは、「バブルピークの89年末」開始と、「92年末」開始でも、92年末以降の投資行動は全く同じになるためです。

平均購入価格の差は、最初の3年間だけが原因です。積立期間が長くなればなるほど、最初の3年間の影響は少なくなります(#1)。

わたしはSBI証券で積立投資をしています。

SBI証券の口座開設はこちらのバナーからどうぞ。

相場下落を待ちすぎると後手に回る

でも、バブル崩壊直前からの積立のほうが損なのは間違いないですよね?

その通りですけど、積立て開始を遅らせると積立総額が少なくなるという問題があります。

なにか対策はありませんか?

積立投資の開始が遅れることで総資産額が低下する問題点があります(#1)。どうしても株価ピークでの積立て開始は納得できない場合、資産総額を低下させないための工夫が必要です。

相場下落を待つなら積立金額を増やす

積立期間が短い分は、積立金額を増やすと良いです。

どれくらい増やせばよいですか?

積立投資の開始が遅れることで総資産額が低下するのを防ぐため、相場の下落を待つ場合は、積立金額を増やすなどの対策を取りましょう(#1)。

では具体的にどの程度の増額が必要なのでしょうか。

積立て開始後の投資期間に均等に割り当てる

株価の安定を待っている間は、株(や投資信託)に投資する予定だった額を、現金として確保しておきましょう。

たまった現金はいつ使うんですか?

積立て開始から終了までの期間に均等に割り振って投資しましょう。

つまり均等に割り振った分だけ、積立額を増額するわけですね。

具体的には、積立てないことで手元に残った資金を、その後の投資期間に均等に配分して投資額を上乗せします。例えば、30年間積み立てる予定だった積立投資で、積立開始を3年遅らせた場合、3年分の資金を、その後の27年間に均等に配分します(#1)。

積立ては思い立ったが吉日

ここからは、わたしの個人的な考えです。積立投資を思い立ったなら、すぐに開始するのが良いと思います。

理由①:天井や底が分からないからこそ積立てる

そもそも時間的分散で時間を味方につけるのが積立ての考え方です。

投資期間を短縮する行動は、積立ての考え方と矛盾します。

積立は思い立ったが吉日だと考える第一の理由は、「積立ては時間を味方につける投資法」であるからです。

相場はいつが天井で、いつが底か分かりません。ですから全額を一括して投資するは危険です。むしろ資金を少しずつ投入して、時期をずらして積立てを行うほうがリスクが少なくなります。これは時間的分散という考え方です。

つまり積立ての大前提は、相場に関係なく長期間投資を続けることです。ならば、高値掴みを警戒して投資期間を短くするのは積立ての前提となる考えと矛盾しています。

そもそも、一見して高値に見えても、その後さらに株価が上昇して二度とその価格まで下がってこない可能性もあるわけです。

まして、週刊ダイヤモンドの記事にあるように、株価のピークからの積立て開始となってしまっても、積立期間が長くなれば長くなるほど、高値掴みの影響はとても小さくなります。ならば投資期間を長くするためにすぐに積立てを始めるのが理にかなっていると思いませんか?

理由②:投資の視野を広げると感覚が変わる

積立は思い立ったが吉日だと考える第二の理由は、「投資の視野を広げると感覚が変わる」からです。

「天井や底が分からないからこそ積立てる」とはいえ、株価だけを見ていると高値づかみを警戒したくなることもあります。そういう方は、積立て投資の視野を広げることを意識しましょう。

具体的には現金や預貯金も投資・資産運用であるという感覚を持つことが大切です。

どういうことか説明します。

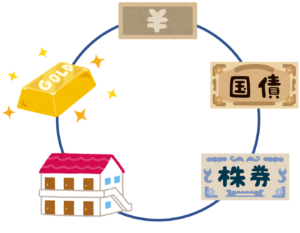

株以外での積立てもある

「積立て投資の視野を広げる」ために必要なのは、「株だけが積立て投資の対象ではない」と意識することだけです。つまり株が割高ならば相対的に安値になっている他の投資対象に資産を振り分けようと考えてみましょう。

わたしは投資対象を株に限定しない意識を持つことで、株価に気を取られて積立てを遅らせることは無駄に感じるようになりました。

では株高の時に割安な投資対象は何でしょうか?

一般的には、株高の状況では現金や債券が割安と言えます。また株式の中でも景気鈍感株は景気敏感株との比較では割安と言えます。

現金が割安???

為替相場の円高・ドル安と同じ感覚です。

株と現金の交換レートが変動しているという目線みれば、

現金の価値も動いて見えます。

円高ドル安と同じように、株高を表現してみましょう。

株高=株高・現金安です。

なるほどです。

現金や預貯金も資産運用の一形態

それじゃあ、現金や預貯金も資産運用なんですか?

日本円を保有するということは、日本円の価値が上がると考えて投資しているのと同じことです。

タンス預金も立派な資産運用です。

投資、資産運用と聞くと株、土地などと考えます。しかし現金や預貯金も資産の置き所という意味では、投資であり資産運用です。日本円を保有するということは、日本円の価値が上がると考えて投資しているのと同じことです。

「積立て開始を遅らせて資金は温存」=「現金へ投資する形で積立てを開始。」

「積立て投資の視野を広げた」状態で、週刊ダイヤモンドの記事が言うところの「積立て開始を遅らせて資金を温存」を捉え直してみましょう。

すると、次のように捉えることもできます。

「株高局面で割安になっている現金を対象に積立投資を開始した。」

その後の投資額の増額は、資産の現金比率を減らすバランス調整だと言えます。

現金や預貯金も資産運用なのですから、資金を確保し始めた時点で積立てによる資産運用を始めたのと同じです。ですから、積立は思い立ったが吉日なのです。

資産全体の価値を考えよう

理屈は分かりましたけど、株価が下がって損をするのはやっぱり嫌です。

株式投資なんて怖いです。

株安の時、「きくたん」の総資産は本当に減っているのですか?

???

株で含み損が出たら減っているんじゃないですか?

株安=株安円高ですよね?資産の大半が現金(円)なら大儲けです。

わたし達は、「株価が上がって儲かった。」、「株価が下がって損をした。」と考えがちです。しかし資産の価値は相対的なものです。

視点を変えれば「株価が上がった」=「現金の価値が下がった」とも言えます。

「株価が上がって儲かった。」と思っていても、資産の大半が現金なら「現金の価値が目減りして大損した」状態かもしれません。

そして「株価が下がった」=「現金の価値が上がった」とも言えます。

「株価が下がって損をした。」と思っていても資産の過半数が現金なら「現金の価値が増大して大儲けした」状態かもしれません。

理由③:その時々で割安の対象に投資するなら、開始時期を選ぶ意味がない

積立は思い立ったが吉日だと考える第三の理由は、「その時々で割安の対象に投資するなら、開始時期を選ぶ意味がない」からです。その時に割安の投資対象は、その時が買い時だからです。

繰り返しますが「積立て投資=株式の積立て」と決めつける必要はありません。資産の一部を現金以外の形で運用しましょう。

では、投資対象には何があるでしょうか?

現金以外の投資対象

ここまでは株式や現金・預貯金を中心に話してきました。しかし株と預貯金だけが投資ではありません。債権、貴金属、暗号資産、不動産なども投資対象です。

宝石類、高級時計、限定生産のスーパーカー、スニーカーも投資の対象です。目利きに自信があれば美術品や骨とう品も投資対象に成り得ます。

ではどれに資産を投入すればよいのでしょうか?

資産を複数の投資対象に振り分ける

どの投資対象がどのように変化するか予測することは困難です。予測できないなら、なるべく多くの投資対象に資産を振り分けるほうが資産全体としての安定性は増します。

自分が管理しやすい投資対象、自分が詳しい投資対象を中心に複数の対象に資産を振り分けましょう。とはいえ、現金・預貯金、債券、貴金属への投資はどうしても中心的存在にはなります。現金・預貯金、債券、貴金属は管理や売却の容易さの点で優れているからです。

では株式への投資はどうすれば良いでしょうか?株価が上がりきっていると思うのであれば、株式以外に資産を振り分けましょう。株価がさらに上昇する可能性を少しでも考えるのであれば、株式にも少し資産を振り分けましょう。

その時々で割安な投資対象を選べば、それは買い時の投資

相対的に安値のものを拾えば、それは基本的には買い時の投資です。

もちろん相場はさらに悪化することもあります。ほとんどの場合、相場環境はやがて改善します。しかし念のため、資産は複数の投資対象に充分に分散してリスクを軽減しておきましょう。

おまけ:資産を現金と預貯金に集中するリスク

ここでは、現金や預貯金だけで資産運用することのリスクについて掘り下げておきます。興味のない方は、次の「積立投資で難しいのは出口戦略」まで進んでください。

現金や預貯金は、日本円への投資

現金や預貯金でも資産運用なのだから、全額を現金や預貯金にしまーす!

それは、分散投資の考え方からはお勧めできないです。

どうしてですか?

日本円の現金と預貯金だけの場合は、いわば「日本円の価値は下がらない」という予測に100%賭けている状態です。

日本円の価値は永久不変ではない

でも日本円の価値は安定していますよね?

ラクトアイス(明治エッセルスーパーカップ)は、1994年に1個100円でしたが、2019年には140円になっています。25年間で円の価値が約28%下落していますよ。

カップヌードルの定価は1971年に100円、2021年時点で180円です。

50年間で円の価値が45%下落しています。

たしかに、、、現金の価値は一定じゃないですね。

ですから、日本円の価値が上がる可能性にも下がる可能性にも備えるのが、より安定性の高い資産運用と言えるでしょう。

つまり日本円以外にも分散する必要があるということですね。

現金や預貯金というのも資産運用の一つの形態に過ぎません。投資の対象を現金・預貯金に集中するのは分散投資の考え方からは危険です。

そもそも、日本円の価値自体が絶対不変ではありません。身の回りの品をみても、子供の頃と現在では価格が変化している筈です。ラクトアイスの値段、缶ジュースの値段などを思い出してみましょう。子供の頃より高くなっている筈です。つまり、品物の値段が上がる=日本円の価値が(相対的に)下がっている訳です。

日本円の価値が今後も下がるのなら、日本円以外の形で資産を運用するほうが良いことになります。日本円の価値が上がるか下がるか分からないなら、一部は日本円(現金・預貯金)にして、一部はそれ以外の形で資産を分散して運用するほうが安定性が向上する筈です。

資産運用の基本である分散投資の考え方からすれば、「資産の全てを現金・預貯金で運用するのは望ましくない」ことが理解いただけると思います。

積立投資で難しいのは出口戦略

ここまで解説したように、積立て投資では、いつ始めるか入口で迷う必要はないと思います。しかし出口戦略は簡単とは言えません。20年後、30年後の株式相場や債券相場を予測することは不可能だからです。もしかすると、自分の老後は株価が低迷しているかもしれません。

残念ながら完璧な出口戦略はありませんが、老後のためにできる対策はあります。いくつか挙げておきます。

株価低迷への備え

さきほども述べたように、株価が低迷しているときには、ほかの何かの資産の価値が相対的に上昇していることがほとんどです。それが現金なのか、債券なのか、貴金属や他の資産なのかはわかりません。なるべく複数の投資対象に分散しておくことで、資産全体の安定性を高めましょう。

すべてのアセットが下落することもある

一般的な投資対象のすべてで価値が低下するような状況は、金融システムが崩壊するような世界的危機などが想定されます。

例えば「マッドマックス」や「北斗の拳」のような文明崩壊後の世界であれば、武力、食料、水、燃料の以外はほとんど無価値になるでしょう。現金や株をいくら持っていても無駄です。貴金属や宝石ならそれ自体の価値はある程度は残りますが、老人が金や宝石を持っていても略奪されるだけなので、老人にはほぼ無価値です。

老境に入ってから文明崩壊に直面した場合への有効な備えはあまりありません。自給自足できる農業系知識とサバイバル技術を身に着け、隠れ家でひっそり暮らす位しか思いつきません。

譲渡税が厄介なのでなるべく先延ばしする

現金以外の資産は、現金化しないと生活資金にできません。売却する際には売却益に対して譲渡税がかかってきます。なるべくなら税金の支払いは先延ばしにしたいところです。

その意味では、出口戦略とまでは言えませんが、資産を売却せずに配当や家賃収入だけで生活できるのが理想です。次に配当への税金対策をご紹介します。

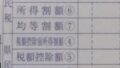

配当への税率は、有利な税制を選択する

現役で働いている間は、配当所得は申告分離課税を選択していることが殆どです。その場合の税率は20.315%(所得税および復興特別所得税15.315%、住民税5%)になります。

しかし年金生活に突入した際、配当所得への税率を下げられる可能性があります。具体的には「所得税は総合課税・住民税は申告不要(=源泉徴収)」という課税方式を選んだ場合です。ただし、課税所得額900万円以下の人が上場株式等の配当所得を受け取る場合に限ります(#2)。

なぜなら課税所得が900万円以下であれば、総合課税の所得税率が申告分離課税の場合(15.315%)より低くなるからです(2020年時点)。

| 課税所得額 | 所得税率 (総合課税) | 所得税率 (申告分離課税) |

| 330万円以下 | 0% | 15.315% |

| 330万円超695万円以下 | 10.21% | 15.315% |

| 695万円超900万円以下 | 13.273% | 15.315% |

実際のところ、年金生活になっていれば、大地主や大株主でもない限り、課税所得が900万円を超えることはないでしょう。引退時の税金対策として考慮すると良いでしょう。

ただし、自分が引退する時には税制が変更されている可能性があります。最新の税制を必ず確認しましょう。

資産運用に興味の湧いた方は是非、SBI証券の口座をご検討ください。

この記事の内容は個人の考えです。あくまでも投資は自己責任でお願いします。

(参考文献・資料)

#1 「積立投資」を始めるのは株価下落時が本当に最適か(松元 浩、週刊ダイヤモンド、2021/0403 P24-25)

#2 課税所得900万円以下なら減税されるかもしれない確定申告のはなし(大和ネクスト銀行・ウェブサイト)

おススメ記事

コメント